Demande sur mesure

Vous souhaitez être accompagné

et bénéficier d’une solution

sur-mesure ?

Vous souhaitez être accompagné

et bénéficier d’une solution

sur-mesure ?

Vous avez un besoin spécifique ? Vous souhaitez être accompagné et bénéficier d’une solution sur mesure ?

Nous contacter

L'équipe RH reste à votre écoute pour toute demande d'information complémentaire.

Nous contacter

Vous êtes intéressé(e) par une solution, vous recherchez plus d’informations ou souhaitez nous faire part de vos besoins.

Nous contacterAccueil > Actualités > Communiqué de presse2018-2022 : d’un Mondial de l’Automobile à l’autre, le code a changé

État des lieux à l’automne 2022 : le salon de Francfort a déménagé à Munich cherchant de nouveaux repères ; Detroit essaie de reconquérir des constructeurs non américains et préfère désormais septembre plutôt que le cœur de l’hiver en janvier ; Genève a multiplié les reports et les annulations et s’exile au Qatar dès 2023.

Après son annulation en 2020, le Mondial de l’Auto de Paris (17-23 octobre 2022) renoue avec la tradition en cherchant une nouvelle formule qui fera oublier le nombre toujours croissant des constructeurs absents.

Que s’est-il donc passé en l’espace de quatre ans ? Le monde a changé, profondément, et le secteur automobile, qui se préparait déjà depuis plusieurs années à des mutations, a été projeté dans un accélérateur de particules (sans mauvais jeu de mots environnemental) et traverse des turbulences sévères. À la fois motifs d’inquiétude et d’espoir.

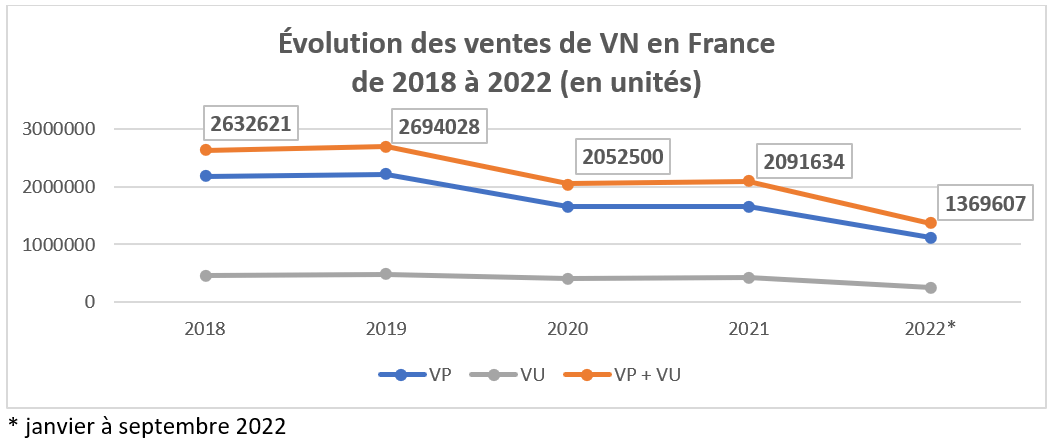

Tout d’abord, le Covid et ses confinements ont mis à l’arrêt les appareils de production des constructeurs, déréglant la supply chain à force de « stop & go » et ayant un impact sur la distribution automobile. En France, le coup d’arrêt de 2020 en est une parfaite illustration : 641 528 immatriculations (VPN & VUN) en moins par rapport à 2019 !

Le retour à la normale, fut-ce au « new normal », n’a jamais eu lieu depuis lors. Pis encore, la crise sanitaire menace toujours et la pénurie de composants électroniques est venue parasiter un peu plus les plans de production des constructeurs.

Depuis février 2022 et le début de la guerre menée par la Russie en Ukraine, la situation, dramatique au niveau humain, se double de lourdes conséquences économiques : hausse du prix des matières premières, notamment celles qui sont nécessaires à la fabrication des véhicules électriques, comme le lithium ou le cobalt par exemple, flambée du prix des énergies.

En outre, une crise de la demande se profile sur fond d’inflation et de crainte d’une récession économique marquée (récession attendue par plusieurs économistes au dernier trimestre 2022 dans un pays comme l’Allemagne par exemple).

Cette instabilité intervient au moment où les constructeurs traditionnels doivent investir des sommes colossales, on parle de dizaines de milliards d’euros, pour relever le fameux défi de l’acronyme ACES. A pour autonomous ou l’autonomisation de la conduite, C pour connected ou la connectivité des véhicules, E pour electric ou l’électrification, et S pour shared ou l’essor des mobilités partagées.

Un défi qui ouvre sur de nouveaux possibles, avec des alliances entre grands constructeurs, avec des entreprises de la tech (logiciels, connectivité, IA…) et des start-ups très variées. Simultanément, la concurrence se durcit et le centre de gravité de l’industrie automobile se rapproche de la Chine qui a toutes les cartes en main pour relever le défi de l’électrification.

L’arrivée des constructeurs chinois en France, et en Europe en général, ne doit rien au hasard. Enfin, la pression sur le respect de l’environnement n’a jamais été aussi forte et les acteurs de l’automobile sont très exposés aux opinions publiques, au monde associatif et aux dirigeants politiques sur ce versant de leur activité.

Le marché français des véhicules neufs n’a jamais retrouvé son niveau d’avant crise, comme le montre la marque de référence de 2019. Le marché du VPN est particulièrement mis à l’épreuve et l’année 2022 pourrait marquer un nouveau point bas, à 1,5 million d’immatriculations, voire en dessous.

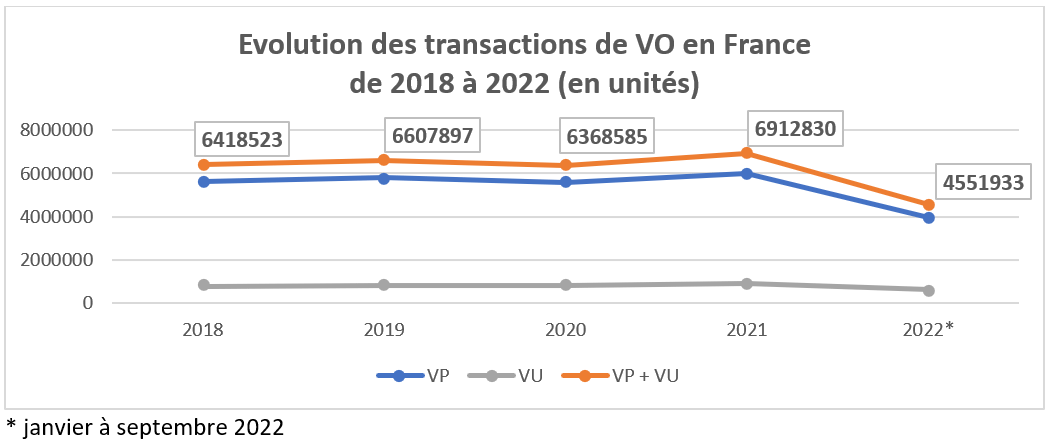

Le marché des véhicules d’occasion est structurellement à un niveau très élevé depuis plusieurs années, battant même son record (pic à plus de 6 millions en VP en 2021 !). En 2020 et 2021, on constate qu’il a capté une nouvelle clientèle qui se détournait vraisemblablement du neuf pour différentes raisons (budget, hésitation par rapport à l’électrification, délais de livraison décourageants…). En outre, le marché était stimulé commercialement par ses acteurs qui y voyaient un foyer de rentabilité intéressant pour compenser l’érosion du marché VN. Toutefois, en 2022, le marché du VO marque aussi le pas, pénalisé par le manque de disponibilité de VO récents, conséquence directe de l’assèchement de certains canaux de VN.

Des marques aux fortunes diverses Entre 2018 et 2022, un événement majeur a jalonné la vie des marques en France, à savoir la naissance de Stellantis en janvier 2021, réunissant PSA et FCA. L’effet de concentration a joué à plein et Stellantis a représenté 34,4% de part de marché sur les neuf premiers de l’année en 2022. Un chiffre à rapporter aux 25,1% de part de marché du groupe Renault sur la même période.

Au niveau des marques françaises, Peugeot a bénéficié d’un cycle favorable entre 2018 et 2020 et défend bien sa part de marché : 17,7% en 2018 et 16,7% sur les neuf premiers mois de 2022, tout comme

Il faut encore souligner l’irrésistible progression de Dacia qui a vu sa part de marché passer de 5,3% en 2018 à plus de 7% sur les neuf premiers mois de 2022. En gardant à l’esprit que la marque évolue essentiellement sur le segment des particuliers.

Chez les marques étrangères généralistes, les temps ont plutôt été difficiles, même s’il faut souligner la solide résistance de Volkswagen : 6,1% de part en 2018 à 5,6% sur les neuf premiers mois de 2022. Dans son ensemble, le groupe reste aussi très stable autour de 10-11% de part.

La période a été plus compliquée pour Fiat (de 4,4% à 3,2%) et Nissan (de 2,6% à 1,7%), tandis que Ford limite la casse en reculant de 4,4 à 4%.

A l’inverse, Toyota a connu une croissance notable, de 3,9% à 5,5%.

De même, le groupe Hyundai Kia a pris une place inédite sur le marché français avec une progression très régulière et comme étrangère au contexte de marché. La part de marché du groupe est passée de 2,9% en 2018 à plus de 5% sur les neuf premiers mois de 2022. Depuis 2021, la marque Hyundai, celle de la maison-mère, est passée devant Kia, mettant ainsi fin à une situation qui fut longtemps une particularité française en Europe.

À propos des marques asiatiques, si leur arrivée est désormais programmée, le Mondial de l’Auto en étant une parfaite illustration, leur poids sur le marché reste marginal. Cependant, l’examen de la trajectoire de MG (groupe SAIC) démontre que leur développement peut être très rapide. 657 immatriculations MG en 2020, puis 4 619 en 2021, et déjà 6 222 sur les neuf premiers mois de 2022. Soit une part de marché de près de 0,5%, supérieure à celle de marques comme Cupra, Honda, Jeep, Mazda ou Mitsubishi.

Enfin, puisqu’on parle de nouveaux entrants, impossible de ne pas évoquer Tesla qui s’est ancrée dans le panorama français en passant le cap du pourcent de part de marché en 2021 (26 446 immatriculations et 1,26% de part). Sur les neuf premiers mois de 2022, Tesla fait valoir 1,19% de part (16 240 immatriculations), sachant que son rythme de livraison est atypique

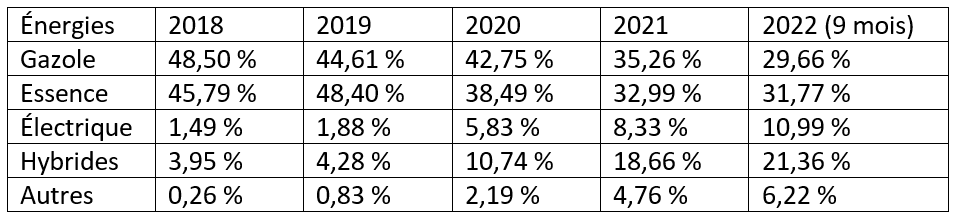

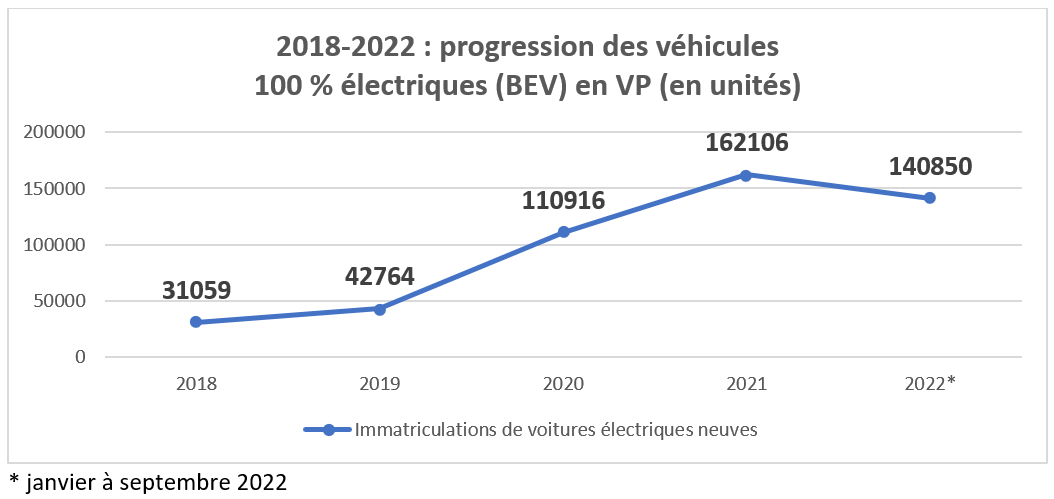

Les chiffres se passent de commentaires et on peut donc affirmer que la transition énergétique a désormais commencé, ce qui n’était pas le cas lors du dernier Mondial de l’Auto en 2018.

L’électrification est en marche, portée par les véhicules 100% électriques, qui bénéficient d’aides généreuses à l’échelle nationale, mais on constate que la technologie hybride est aussi prisée par les clients. En revanche, les véhicules hybrides rechargeables (PHEV) sont en perte de vitesse, ce qui concerne surtout le marché des flottes.

Reste désormais à savoir quel sera le rythme du recul des carburants traditionnels, gazole et essence, alors que les ZFE (Zones à faibles émissions) se mettent en place dans plusieurs agglomérations françaises.

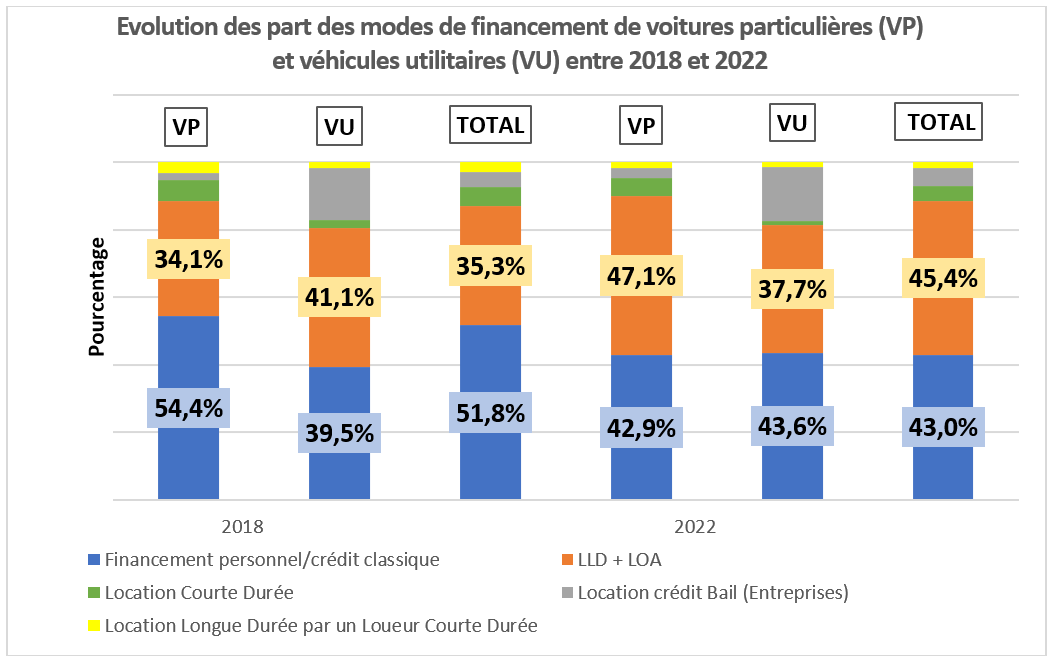

Sans surprise, on constate que les produits de financement traditionnels (financement personnel et crédit classique) ont connu une lente érosion entre 2018 et 2022, avec un point d’inflexion marqué en 2021. Cette tendance profite aux produits de financement locatifs, LLD et surtout LOA pour les particuliers, dont le cumul dépasse 47% en 2022 sur les VP contre 34% en 2018. Au regard de l’évolution du rapport à la propriété et des efforts commerciaux et marketing des établissements bancaires pour promouvoir ces produits, il est presque acquis qu’elle va se confirmer, et sans doute s’accentuer, à l’avenir.

aaadata@rumeurpublique.fr

Diane Loth – 06 22 73 56 43

Stéphane Chevalier– 06 26 63 69 08

AAA DATA, acteur historique et de référence de la donnée valorisée, détecte et identifie les comportements, les besoins et tendances des consommateurs pour anticiper les usages de demain et proposer à ses clients des modèles sur-mesure. AAA DATA s’appuie sur une base de données fiable et avérée. Grâce à son référentiel de données et à son expertise, AAA DATA a su développer des solutions innovantes et anticiper les besoins de demain, et ce dans une grande variété de domaines de consommation.

N’hésitez pas à nous contacter.

Nous sommes à votre écoute.

Les tendances et les comportements du marché automobile,

les analyses de nos experts Data.