Demande sur mesure

Vous souhaitez être accompagné

et bénéficier d’une solution

sur-mesure ?

Vous souhaitez être accompagné

et bénéficier d’une solution

sur-mesure ?

Vous avez un besoin spécifique ? Vous souhaitez être accompagné et bénéficier d’une solution sur mesure ?

Nous contacter

L'équipe RH reste à votre écoute pour toute demande d'information complémentaire.

Nous contacter

Vous êtes intéressé(e) par une solution, vous recherchez plus d’informations ou souhaitez nous faire part de vos besoins.

Nous contacterAccueil > Actualités > Intelligence Auto n°48 – Mai 2022 Les tendances et les comportements du marché automobile, les analyses de nos experts Data.

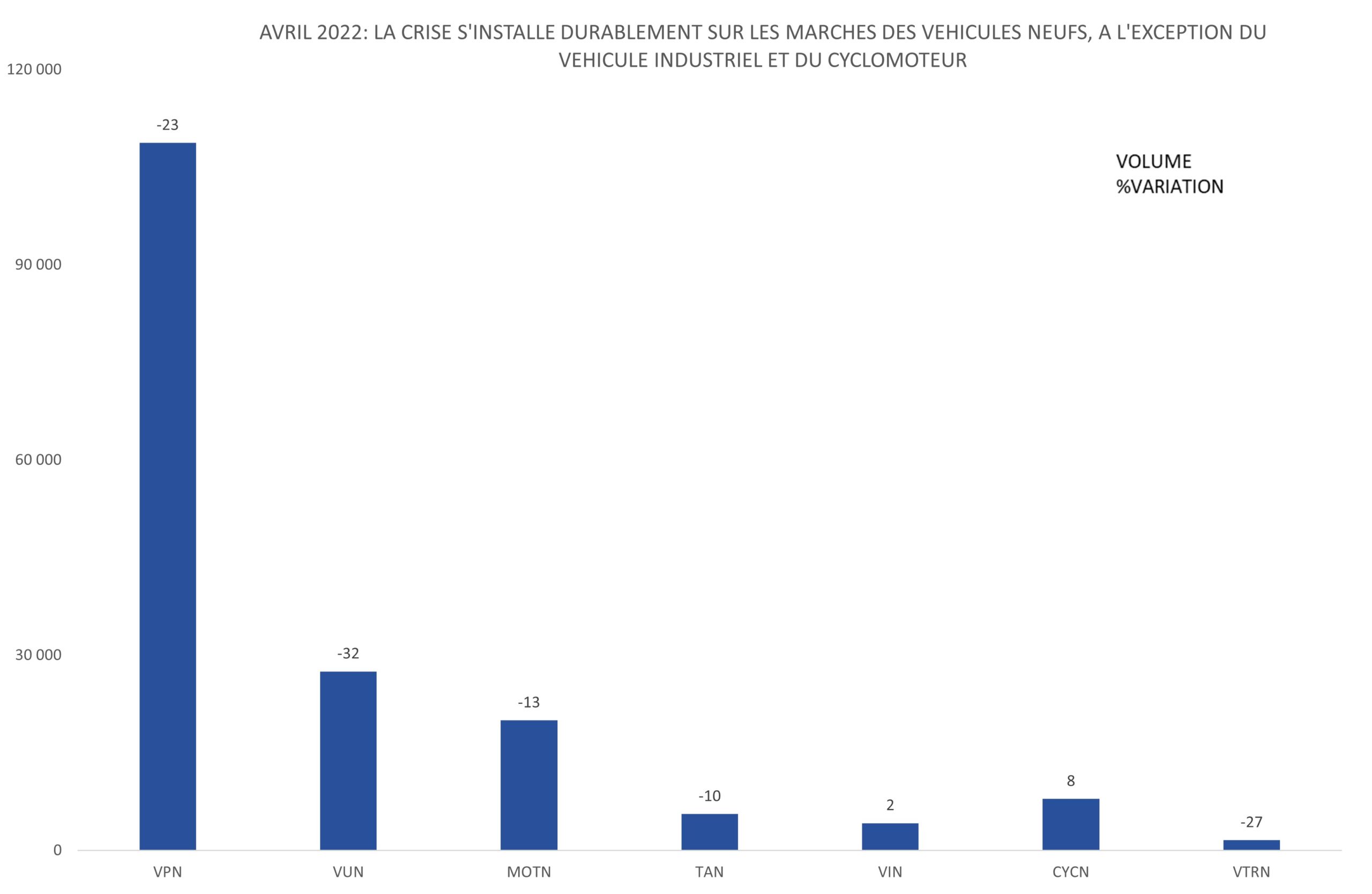

Dans un contexte de difficultés persistantes d’approvisionnement, l’ensemble des marchés des véhicules (voiture, utilitaire, deux roues) se contracte sévèrement. Malgré la situation inédite pour les marques, la fidélité de leurs clients reste un enjeu majeur pour passer le cap de l’évolution technologique des motorisations. La multiplication des offres de financement par location (LOA/LLD) va dans ce sens, notamment pour l’acquisition des voitures électriques. La location s’avère, de loin, le meilleur moyen de conserver ses clients longtemps.

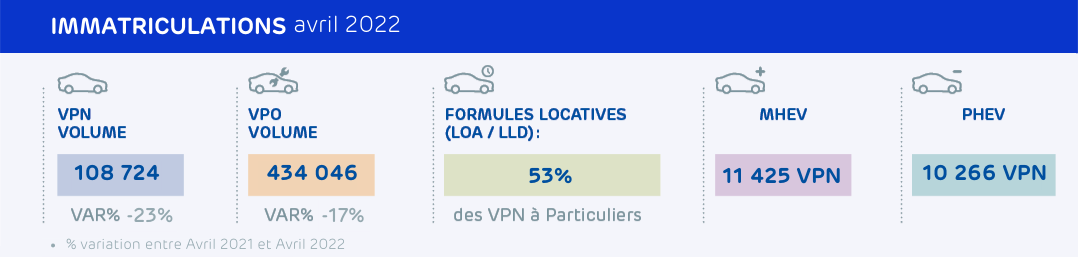

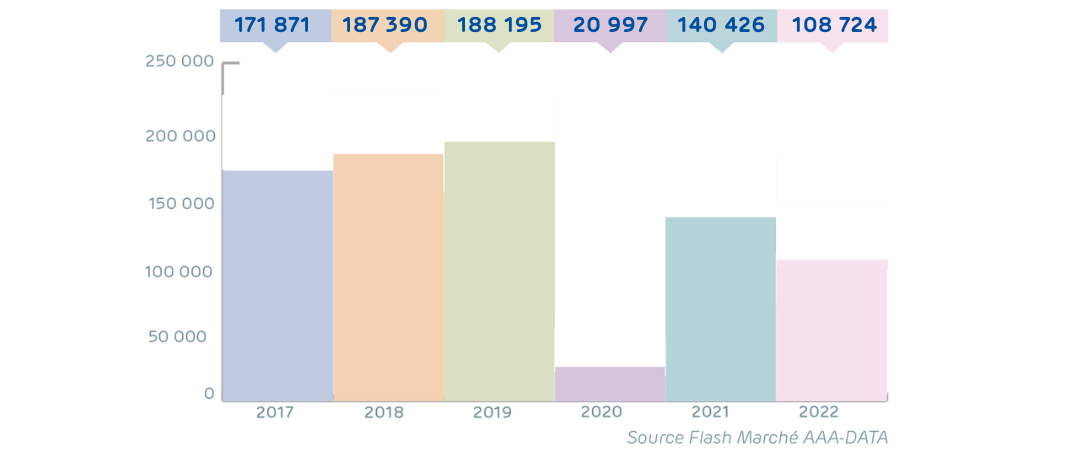

-23% de voitures neuves immatriculées

Avec seulement 108 724 voitures neuves immatriculées en avril, le marché automobile accuse une très forte baisse de -23% par rapport à avril 2021. Alors qu’en moyenne, le mois d’avril tourne autour de 183 000 immatriculations de voitures neuves (moyenne sur la période 2000-2O19).

Les mois se suivent et se ressemblent, malheureusement, dans l’automobile. Depuis 11 mois, l’industrie automobile mondiale subit une crise d’approvisionnement hors norme. Les tensions de production sont toujours fortes en raison de la pénurie de semi-conducteurs toujours pas résorbée.

Des usines en Chine sont à l’arrêt en raison du reconfinement lié au Covid. A cela, le confit russo-ukrainien a généré de fortes tensions sur les prix des matières premières (acier, lithium…) et des équipements. Les constructeurs automobiles sont, désormais, contraints d’opérer une sélection parmi leurs modèles de voiture à produire, en priorité les voitures électrifiées ainsi que les modèles les plus rentables. La production de modèles d’entrée de gamme est sacrifiée. Quelques constructeurs allemands vont même jusqu’à arrêter la prise de commande de certains de leurs modèles tant les délais de livraison sont longs et incertains.

Un tiers des commandes toujours pas honoré

Alors que le niveau des commandes de voitures (714 082 selon le CCFA), se maintient par rapport à l’année dernière, les livraisons calent nettement. Sur les quatre premiers mois de l’année, 474 084 voitures neuves ont été immatriculées, soit 19% de moins qu’en 2021 (janvier à avril). Ainsi un tiers des commandes de voitures neuves n’a pas encore été livré.

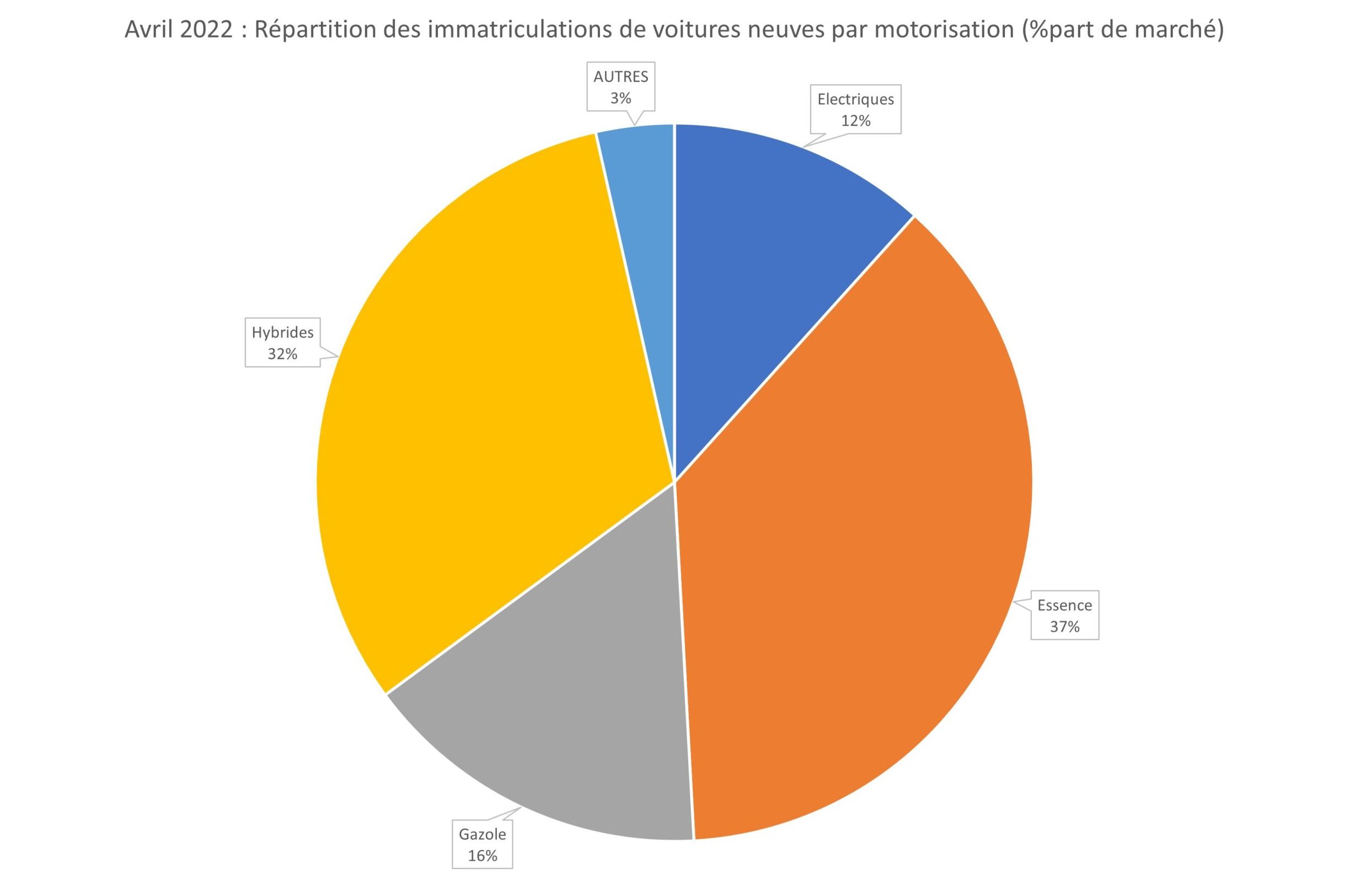

Malgré ce contexte perturbé, le succès des motorisations électriques ne fait pas défaut et redessine, progressivement, la structure du marché automobile. Depuis 2021, l’Union Européenne contraint les constructeurs à respecter le seuil moyen de 95g de CO2/km pour leurs ventes, sous peine d’une forte amende en cas de non-respect. Les constructeurs automobiles se sont adaptés. Leur stratégie mix-modèles se concentrent, dorénavant, sur la production de voitures électriques et de SUV, les deux segments les plus rentables.

Sur le marché des voitures neuves, les ventes de voitures électriques ont, fortement, progressé de 33% en avril. Leur part de marché atteint, désormais, 12 % à 12 692 voitures. Cette proportion grimpe jusqu’à 17% sur le segment des particuliers. La tête du podium revient à la Fiat 500, suivi de la Dacia Spring et de la Peugeot 208.

En revanche, les voitures hybrides qui comptent, globalement, pour 32% des ventes de voitures neuves (34 312 immatriculations), rencontrent des fortunes diverses. Les full hybrid ont gagné 20%. Les Plug-in hybrid et les Mild hybrid sont en baisse, respectivement, de -8% et – 2%.

Tandis que la part des voitures essence (– 33% à 37% de part de marché) et surtout celle des voitures diesel (– 48% à 16% de part de marché) ne cessent de régresser. Enfin les autres motorisations (notamment GPL et superéthanol), bien que marginales (3 839 immatriculations soit 4%) s’installent dans le paysage automobile grâce une forte croissance (+17%).

Ce progrès de l’électrification va de pair avec la part croissante des carrosseries tous terrains/tous chemins (ou SUV). Bien qu’en recul de 19%, ils représentent 46% des immatriculations et passent pour la première fois devant les berlines (à 45 %). La part de marché des SUV monte jusqu’à 68% pour les motorisations hybrides.

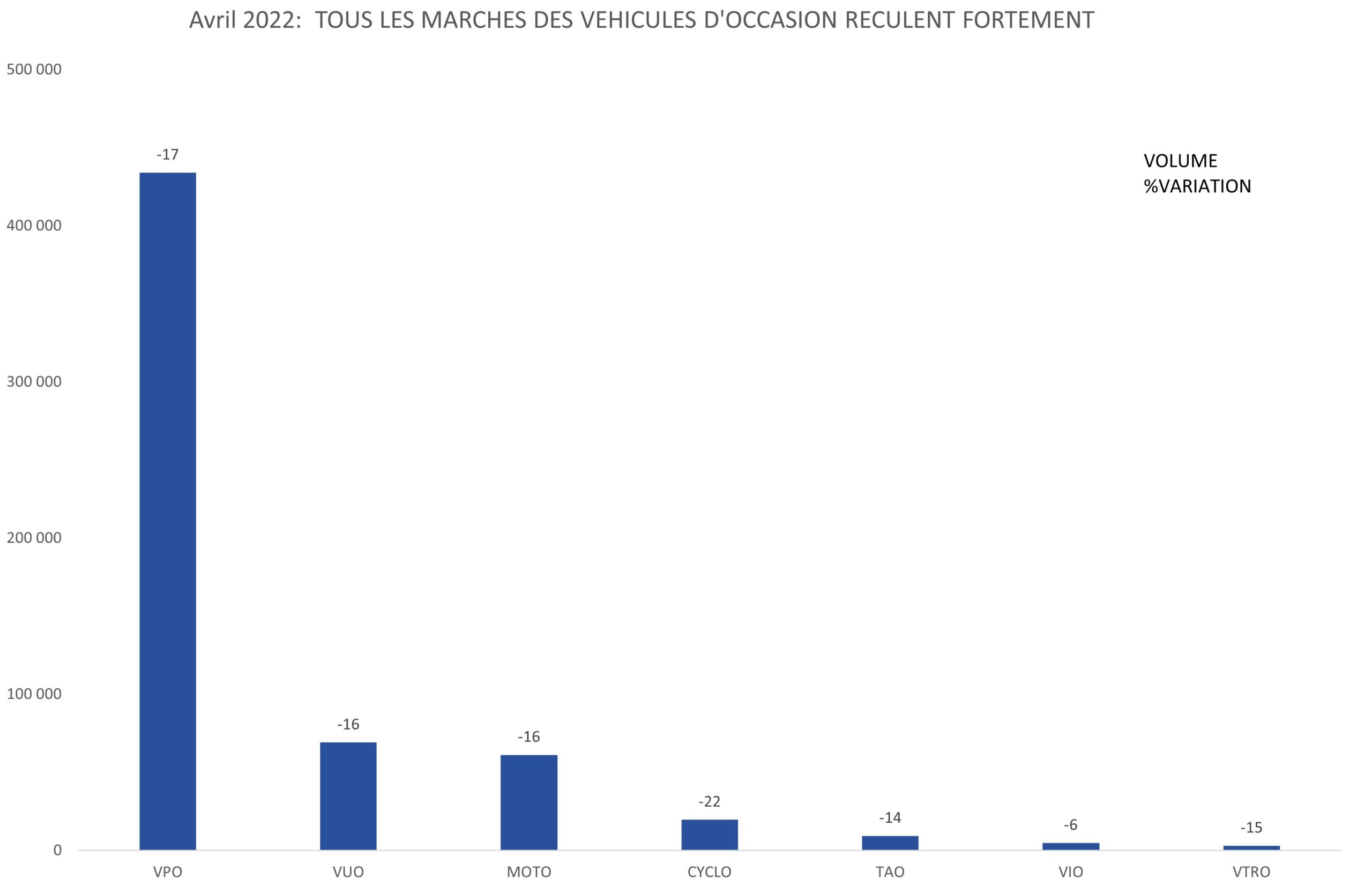

Forte baisse de 17%

En avril, le marché de la voiture d’occasion est encore une fois en forte baisse, à -17%. Cette tendance s’observe depuis le début de l’année et contraste, nettement avec une année 2021 record.

Ainsi, seulement 434 046 voitures ont changé de propriétaire en avril et 1,8 million de voitures depuis le début de l’année (-13%).

Le trou d’air causé par la pandémie explique en partie cette contre-performance du marché. On peut estimer que 1 million de voitures neuves ne sont pas entrées dans le parc automobile entre 2020 et 2021. Il manque, par conséquent, des voitures sur le segment des voitures récentes. Par exemple, les voitures de deux ans et moins ne comptent plus que pour 12% des transactions VO contre 18% avant la pandémie en 2019. La hausse des prix consécutive à cette pénurie a, elle aussi, eu un impact certain sur le volume de transactions.

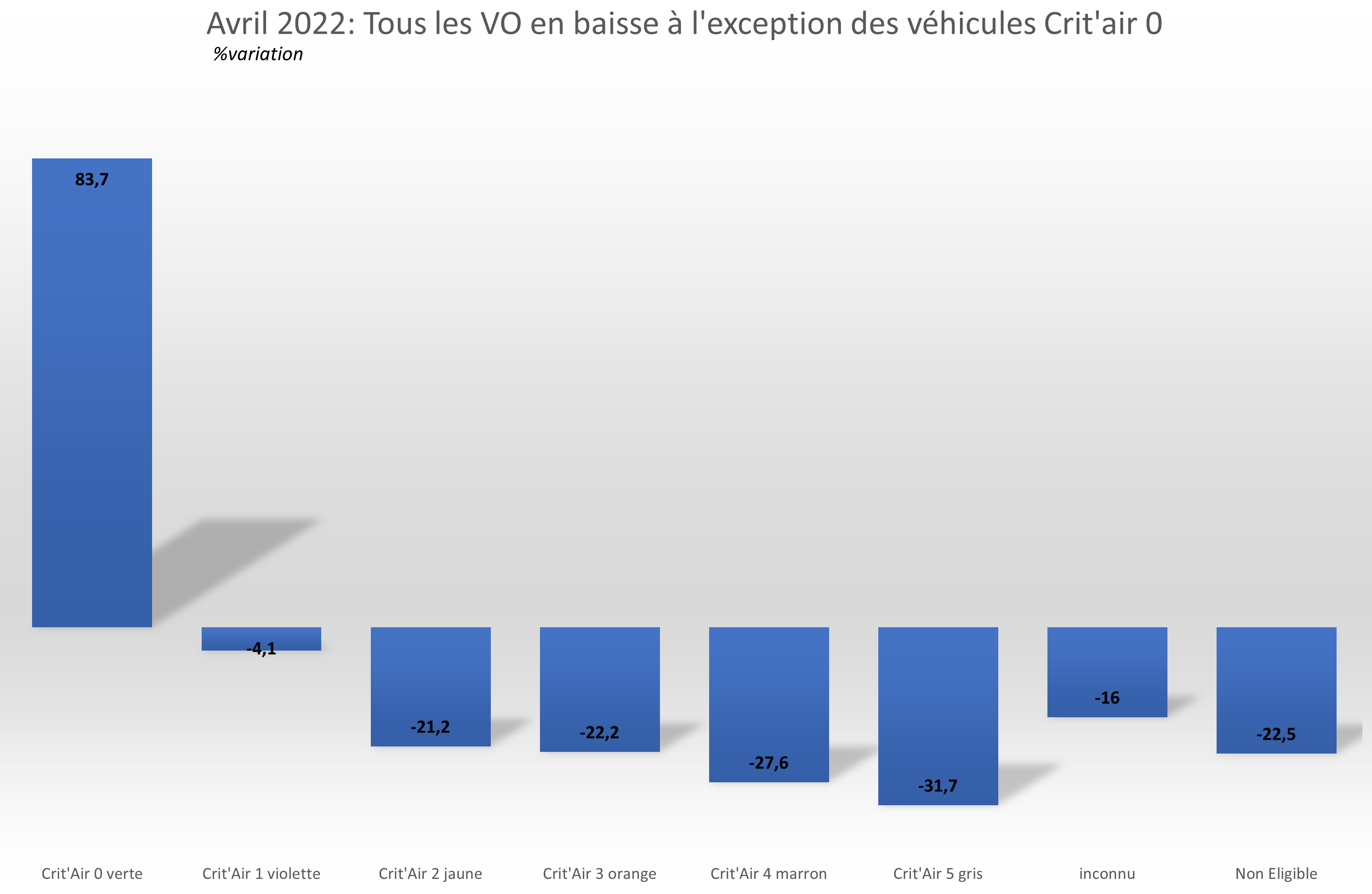

Les acheteurs indécis face aux contraintes des nouvelles ZFEm

Dans une moindre mesure, le marché des voitures occasions pâtit de l’attentisme des acheteurs. En effet, à compter de 2025, les agglomérations de plus de 150 000 habitants doivent mettre en place des zones à faibles émissions mobilité (ZFEm). Outre les 11 ZFEm déjà instaurées dans les grandes villes comme Paris, Lyon, Marseille, 33 autres vont voir le jour dans des villes comme Bordeaux, Nancy, Avignon.

Avec ces ZFEm, les voitures arborant la vignette Crit’air 3, 4 et 5 seront alors bannies de ces villes comme c’est déjà le cas dans la capitale. Les ventes de voitures d’occasion Crit’air 3 ont reculé des 22%, celles de Crit’air 4 de 28% et celles de Crit’air 5 de 32% en avril 2022 par rapport à avril 2021. En revanche les ventes de Crit’air 1 ont bondi de 84% et celles de Crit’air 2 ont reculé de 4%.

La crise s’installe durablement sur quasiment tous les marchés de véhicules neufs. Seules les immatriculations de véhicules industriels neufs sont encore en croissance en avril. Les constructeurs de poids lourds sont, cependant, confrontés aux mêmes ruptures d’approvisionnement que les autres constructeurs.

Les délais de livraison s’allongent au-delà de 12 mois chez certaines marques. Malgré une demande soutenue des transporteurs qui doivent impérativement renouveler leurs flottes de camions et de cars en raison du déploiement territoriale des zones à faibles émission mobilité (ZFEm).

Les problématiques de retard de livraison sur les marchés du neuf grippe le circuit des reprises des véhicules (des particuliers et les flottes en LLD) et à terme les ventes occasions. Les marchés occasions sont en forte baisse par manque de véhicules disponibles à la vente.

Un particulier sur deux opte pour la LOA/LLD

Alors que le marché des voitures neuves s’enlise depuis deux ans, les ventes à particuliers sont en plein bouleversement : entre 2019 et 2022, les offres de location (longue durée ou avec option d’achat) explosent au détriment du financement personnel (crédit, comptant). La location a, nettement, évolué. Les offres des captives comme celles des autres organismes financiers se sont étoffées et rendues plus flexibles pour s’adapter aux nouvelles exigences des automobilistes.

En avril, la location a atteint un niveau record dans les ventes aux particuliers. Plus d'une voiture neuve sur deux (53%) est, désormais, acquise via un contrat de LLD ou de LOA. Il y a encore trois ans, la location représentait seulement un gros tiers (37%) des ventes.

Près de deux tiers des véhicules électriques en offre de location

La tendance est réelle et encore plus forte pour les véhicules électrifiés. 64% des véhicules électriques ont été acquis, en avril, via une offre de location chez les particuliers.

Qui sont ces particuliers et comment les capter ?

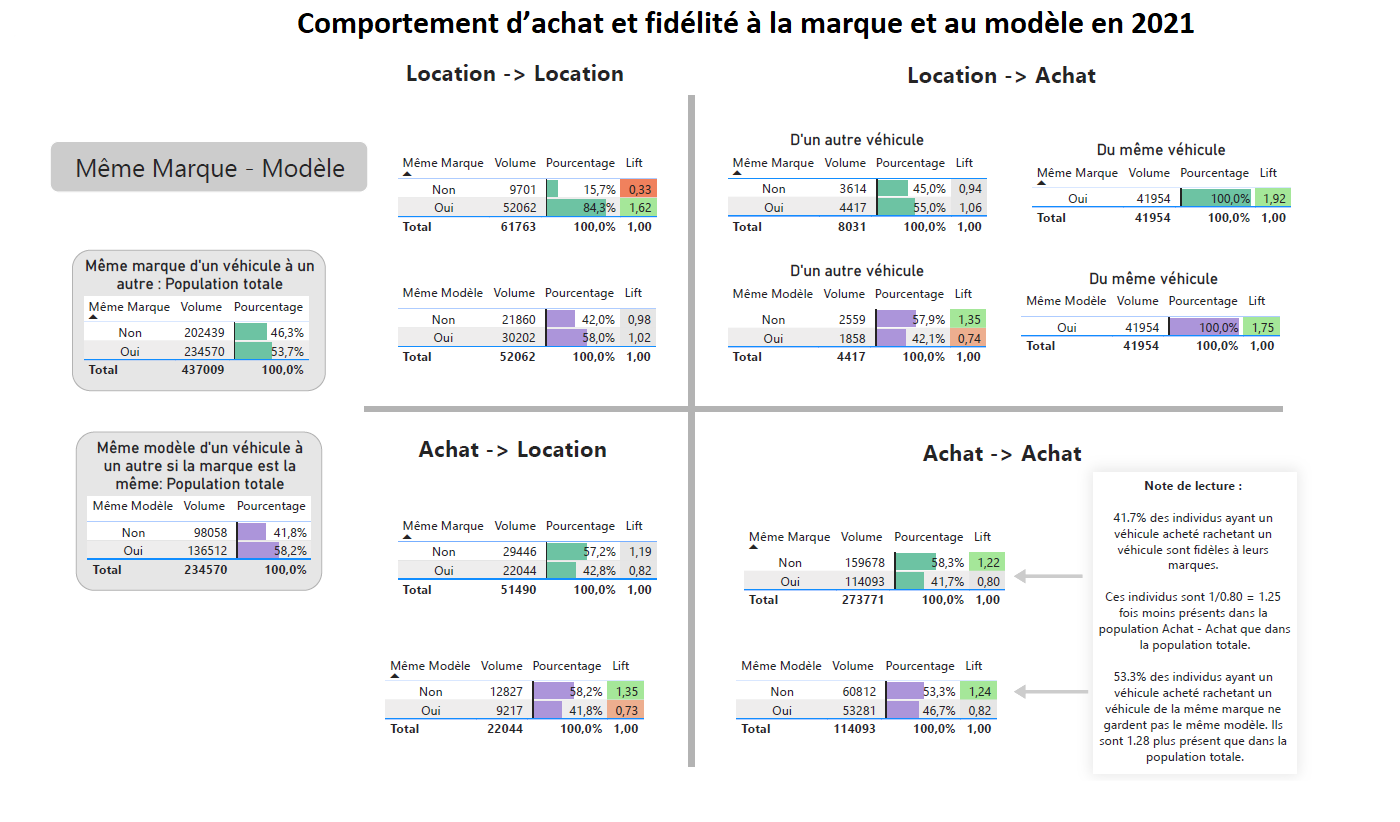

Selon notre étude sur le parcours client 2021 1, les particuliers qui louent (LLD/LOA) ont un profil spécifique par rapport à ceux qui achètent (crédit/comptant). On distingue ceux qui arrivent en location après avoir cédé un véhicule détenu en propre et ceux qui passent d’une location à une autre.

? Ceux qui arrivent en location ou poursuivent dans la location ont plutôt un pouvoir d’achat élevé (96%/97% de la population de ces profils contre seulement 70% chez les adeptes de la possession du véhicule) ;

Pour ces automobilistes, la location offre une opportunité de rouler dans un véhicule neuf :

? 55% des nouveaux entrants en location quittent l’occasion pour débuter une location d’un véhicule neuf.

La location permet à ces automobilistes d’être en accord avec leurs préoccupations environnementales :

? 19% de ceux arrivent en location, quittent le thermique pour un véhicule 100% électrique. Ils sont 3,78 fois plus présents dans leur catégorie que dans la population totale des personnes qui ont renouvelé leur véhicule en 2021. Il en va de même avec les hybrides rechargeables (2,02 fois) et les hybrides non rechargeables (1,5 fois) ;

? La fidélité à la motorisation 1OO% électrique est plus marquée chez ceux qui passent d’une location à une autre. Ils sont 2,44 fois plus présents dans leur catégorie vs la population totale.

Ils restent fidèles à leur marque :

? 84% de ceux qui passent d’une location à une autre, renouvellent leur véhicule au sein de la même marque (contre seulement 42% pour ceux qui achètent leur véhicule) ;

? En raison des contrats de location (longue durée ou avec option d’achat), ces individus renouvellent, fréquemment, leur véhicule et sur une période de deux à quatre ans, avec un pic à trois ans et trois mois (25% des cas).

? 57% des nouveaux entrants en location changent de marque (véhicule cédé/véhicule loué).

Repérer et capter ces individus s’avère donc un enjeu capital pour chaque marque.

1 Etude Parcours client 2021 : analyse du comportement des particuliers qui ont remplacé leur véhicule par un autre en 2021, (sous la responsabilité de Nicolas Roty (data scientist) et en collaboration avec Nicolas Laudier).

Responsable éditorial : Marie-Laure Nivot

Nous sommes à votre écoute.

NOUS CONTACTERLes tendances et les comportements du marché automobile,

les analyses de nos experts Data.